Приоритеты ритейла при выборе оборудования

Интересно было узнать, что является приоритетом для ритейлеров при закупке оборудования – единовременные затраты на приобретение или стоимость владения – расходы на обслуживание, ремонт, оплату электроэнергии. Как выяснилось, «Магнит» по технически сложному оборудованию при выборе поставщика ориентируется на стоимость владения, а «Пятерочка» при оснащении магазинов учитывает как капитальные затраты, так и операционные расходы на обслуживание и ремонт. Одним из важных факторов для компании является применение энергоэффективного оборудования.

«Жизньмарт» стоимость владения не рассчитывает, но, как показывает практика сети, эксплуатация импортного оборудования обходится дешевле, чем российского.

«ВкусВилл» учитывает в основном первоначальные инвестиции, а также оценивает эксплуатационные расходы в период службы оборудования. «При выборе поставщиков проверяем надежность партнерства: смотрим, сколько лет компания на рынке, как развивался бизнес, отзывы клиентов, что пишут медиа о компании, в целом репутацию – все, что может свидетельствовать о безопасном и честном сотрудничестве, – рассказывает Дмитрий Раинкин. – Важную роль играют ценовая политика, соответствие рынку, соотношение цена/качество. И, конечно, ассортимент услуг, которые предлагает поставщик: оцениваем не только текущий ассортимент, но и готовность развиваться, технологические возможности, гибкость решений, умение адаптировать предложение под конкретные задачи».

Отечественный рынок коммерческих автомобилей и спецтехники в цифрах

По словам Андрея Томышева, партнёра Ernst & Young, руководителя группы по предоставлению услуг компаниям автомобильной отрасли в СНГ, «на автомобильном рынке России всё замечательно».

По сравнению с мировым рынком, пережившим за время пандемии серьёзное экономическое падение, отечественный «упал» в два раза меньше. Причиной, по мнению эксперта, во многом послужил эффект низкой базы, однако тем проще будет вернуться к прежним позициям.

При этом спрос на коммерческие автомобили есть, и не только отложенный. Отмечают рост продаж и производители спецтехники: несмотря на активный ввоз импортной продукции, ассоциация «Росспецмаш» говорит о 52-процентном присутствии на рынке сельскохозяйственной техники и почти 30-процентном — на рынке дорожно-строительной и прицепной.

Аналитическое агентство «Автостат» также готово подводить предварительные итоги 2021 года.

По словам исполнительного директора агентства Сергея Удалова, одним из самых крупно растущих в этом году стал сегмент крупнотоннажных грузовиков. Так, за 10 месяцев продаж HCV прибавили 43% по сравнению с показателями 2020 года, а всего за год будет продано около 76 тыс. автомобилей, что на 34% превысит результаты прошлых 12 месяцев.

Стремительное развитие демонстрируют и лёгкие коммерческие автомобили. За период с января по ноябрь в России продали 114 тыс. единиц, и это на 40% больше, чем за аналогичный период в 2020 году. Правда, в ближайшее время темп продаж снизится — и к концу года выйдет на итоговый прирост в 32%. Что, впрочем, тоже неплохо. Своим «расцветом» LCV обязаны пандемии и стремительно выросшей в эти непростые времена роли доставок.

Что до среднетоннажных автомобилей, динамика роста здесь традиционно чуть меньше: десятимесячный прирост продаж по отношению к прошлому году составил только 20%, а годовой прогноз даже ниже — 15%.

Ещё одно интересное наблюдение: если раньше цены на автомобили с пробегом росли в куда более медленных темпах, чем цены на новые, то за 10 месяцев 2021 года, по данным специалистов агентства, цена на транспортные средства категории б/у прибавила 24% — и эта тенденция сохранится и в будущем.

Автозапчасти

О недостатке автозапчастей заявила Ассоциация дистрибьюторов автомобильных комплектующих (АДАК). Так как большинство производителей и независимых поставщиков прекратили ввозить детали и расходники в Россию, запасы на складах стремительно заканчиваются. Автовладельцы кинулись приобретать запчасти по спекулятивным ценам, поэтому часть позиций уже исчезла из продажи, а официальные дилеры обслуживают лишь гарантийные авто, заказывая детали под конкретные автомобили. Возможно уже в апреле 2022 года будет не хватать масляных и воздушных фильтров, тормозных колодок, дисков, амортизаторов, элементов подвески.

Так как в России много чего не производится (своя электроника, автомобильные платформы, коробки передач, двигатели, некоторые виды кузовных изделий и т.д.) замещать импортные товары своими не представляется возможным. В связи с этим запчасти из Европы и США наверняка будут поставляться в обход через другие страны. Увеличение цепочки поставки, соответственно, увеличит и итоговую стоимость товара для покупателей.

Другой вариант – доставлять аналоги запчастей из Китая. Но нужно понимать, что по многим позициям китайских альтернатив не существует, а мощности китайских производителей уже серьезно загружены. Новую продукцию с китайских заводов после размещения заказов можно получить не ранее, чем через восемь месяцев. Если ситуация не поменяется в ближайшее время, многие автомобили просто станет невозможно обслуживать и эксплуатировать. В связи с этим будет возрастать потребность в б/у комплектующих, увеличится популярность разборок, кустарных автосервисов.

Подорожание неизбежно

Стоимость всего оборудования привязана к курсу евро. Удлинение логистики, цепочка посредников, непредсказуемость курса валют и санкции против российских банков привели к росту цен.

«Оборудование дорожало в моменте, согласно курсу, который доходил до 130 руб. за евро, плюс все поставщики накидывали сверху 20% на риски, – рассказывает Владимир Барышников. – Логистика увеличила цены еще на 10–15%. Плюс дефицит. Когда евро подскочил, все, кто мог, остановили свои проекты, кто уже не мог остановиться, вынуждены были соглашаться на любые условия. Основные игроки с момента падения евро ниже 100 руб. начали постепенно возобновлять контракты. На текущий момент можно говорить о 20% подорожании. Как себя поведет рынок завтра, сказать сложно».

«Когда начался резкий рост курса валют, ажиотаж и паника, каждый день менялись цены и условия от поставщиков, мы были вынуждены остановить производство, потому что не хотели ввязываться в этот хаос, – вспоминает Андрей Морозов. – Подождали, пока ситуация стабилизировалась, и снова вернулись к выполнению заказов. Как следствие, сроки производства увеличились, но не критично, с 2 до 4–6 недель. Форс-мажоры бывают и у наших поставщиков, из-за санкций мы столкнулись с задержкой поставки гнутых каленых стекол для нашей готовой продукции более чем на три недели. В итоге мы подвели покупателей. Кто-то из наших заказчиков отнесся с пониманием и ждал, кому-то пришлось вернуть деньги».

По словам Татьяны Кузнецовой, резкий скачок валюты потребовал от всех игроков мгновенной реакции. Выстроенные финансовые взаимоотношения рухнули в один день. В феврале-марте 2022 года рост цен комплектующих в некоторых сферах достигал 100%, удорожание Brandford составило 30–40%. Но это была шоковая реакция на события. Уже с конца марта начали заново выстраивать взаимоотношения, операционную и финансовую модель, и в ценах откатились почти до февральского уровня. Сейчас повышение составляет 10–17%.

«Чувашторгтехника» в феврале подняла цены более чем на 15–20%, но так как ситуация с евро и долларом начала стабилизироваться, производитель прогнозирует смягчение ценовой политики.

«Часть комплектующих подорожала, но стоимость металла снизилась, а курс рубля в последнее время существенно вырос, что позволило удержать цены на уровне января 2022 года, – говорит Григорий Карнеев. – Как будет развиваться ситуация дальше, сложно спрогнозировать, слишком много факторов, повлиять на которые мы не можем».

Одни поставщики замерли, другие перевели все на полную предоплату. Если раньше отсрочки платежа были единственной формой взаимоотношений между поставщиком и заказчиком, то сейчас производители требуют 100% аванса, соответственно, российские производители перешли на полный аванс от своих заказчиков. «Нет смысла без предварительного обеспеченного заказа затаривать склад комплектующими, не понимая, будет ли востребован весь объем материала и ЗИПа, – поясняет Андрей Морозов. – Также у нас нет возможности производить крупные партии оборудования под обещания постоплаты ритейлеров. Рынок перешел на небольшие объемы и конкретику в заказах. Увы, часть наших производственных мощностей пока простаивает».

«Надеемся, что рынок заказчиков станет более адекватным, ритейлеры – более сговорчивыми и перестанут требовать длительных отсрочек, – говорит Владимир Барышников. – Ритейлер может под проект получить хорошее банковское финансирование, а подрядчику заниматься поиском кредитов гораздо сложнее».

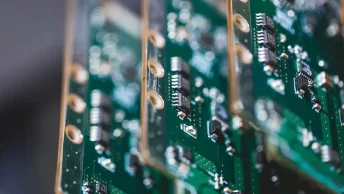

Дефицит микроэлектроники, дефицит водителей… дефицит всего?

В 2021 году дефицит стал трендом номер 1 во всей автомобильной отрасли, причём это понятие просочилось в самые разные сферы, превратившись в буквальном смысле в дефицит практически всего.

Первое, о чём единогласно упомянули эксперты, — микроэлектроника, поставки которой с началом пандемии упали в серьёзную яму, потянув за собой и всё остальное

Другой момент, на который обратил особенное внимание коммерческий директор Volvo Trucks Россия Евгений Жевако, заключается в дефиците профессионалов — в первую очередь квалифицированных водителей. По словам эксперта, нехватка специалистов в буквальном смысле приводит к простою: перевозчики вынуждены существенно сокращать рабочий процесс или даже останавливать его

О серьёзном дефиците говорят и дилеры — правда, это уже дефицит самих автомобилей и комплектующих! Спрос в настоящее время превышает предложение — и пока сделать с этим мало что удаётся, признаётся заместитель коммерческого директора ГК «Русбизнесавто» Денис Черепов. По его словам, одна из основных характеристик текущего состояния отечественного рынка коммерческих авто и спецтехники — это «опережающий спрос на технику, который в текущих реалиях мы не можем удовлетворить». Если раньше средний склад компании состоял из 1500 единиц суммарно по всем позициям, теперь их там только 600.

В подтверждение тезиса приводит пример и Евгений Жевако: внутрироссийские продажи Volvo Trucks по изначальному плану должны были составить около 5 тыс. машин за год, но уже к началу сентября перевалили за отметку в 11 тыс. — а это больше, чем может поставить завод, даже работая на максимальной мощности.

С одной стороны, активный спрос развивает рынок и свидетельствует о формировании у потребителя запроса на надёжную и эффективную технику, однако с другой стороны — эта ситуация может обернуться коллапсом…

Фото: unsplash.com/@taypaigey

Фото: unsplash.com/@taypaigey

Прогнозы на будущее

Большинство экспертов в прогнозах на будущее проявляют определённую осторожность, поскольку дефицит микроэлектроники и производства автомобилей рискует затянуться. По словам Андрея Томышева, большинство международных концернов обслуживают Россию по остаточному принципу — как компонентами, так и готовыми машинами, и это не могло не ударить по рынку, однако уже сейчас видно улучшение ситуации, а к середине 2022 года она, скорее всего, нормализуется

По словам Андрея Томышева, большинство международных концернов обслуживают Россию по остаточному принципу — как компонентами, так и готовыми машинами, и это не могло не ударить по рынку, однако уже сейчас видно улучшение ситуации, а к середине 2022 года она, скорее всего, нормализуется.

Эксперт уверен: для того чтобы отрасль действительно пришла в себя, необходима стабилизационная, социальная и секторальная поддержка со стороны государства. Уже сейчас в гораздо лучшей ситуации находятся те, кому такую поддержку оказывали, то есть — отечественные производители или те, кто имеет собственные заводы на территории России.

Скорую стабилизацию прогнозирует и лизинговая компания «КАМАЗ». Исполнительный директор компании Ильшат Авзалов говорит о том, что уже к середине следующего года проблемы дефицита решатся — во всяком случае, грузовой техники.

Что до техники специализированной, исполнительный директор ООО «ЧЕТРА» Владимир Антонов считает, что рынок вернётся в прошлое состояние к концу 2022 года.

Что интересно, на следующий год «ЧЕТРА» (а вместе с ней и «Ростсельмаш») планируют активное наступление на международный рынок. Экспорт в другие страны станет для них точкой роста, в то время как работа с российским потребителем останется тем же приоритетом, которым является в настоящий момент.

Куда менее позитивную точку зрения высказывает руководитель корпоративных продаж и автомобилей с пробегом Jaguar Land Rover Дмитрий Астрахан. По словам эксперта, то, что происходит с рынком транспорта и спецтехники сейчас, началось далеко не вчера и даже не с пандемией. Первой ласточкой стал Brexit, за ним — повлиявшие на логистические цепочки войны, и только потом в игру вступил коронавирус со всеми его долгоиграющими последствиями. Говорить о выходе из ситуации — даже на горизонтальный участок — рано, а до улучшения и вовсе пока ещё далеко.

Какая из созданных экспертами картинок будущего окажется верной, покажет время. Сейчас можно говорить лишь о том, что по прогнозу Министерства экономического развития Российской Федерации, в 2021 году рост ВВП составит 4,3% вместо ожидавшихся изначально 3,8%, а годовая инфляция по данным Росстата уже выросла до 8,1%.

Рост инфляции неминуемо сопровождается ростом цен, а повышение стоимости новых автомобилей и техники приводит к появлению у покупателя желания сэкономить и воспользоваться опцией покупки транспортного средства или спецтехники «с рук». В такой ситуации вырастает и стоимость б/у машин, что, в свою очередь, подталкивает пользователей к поиску альтернативных возможностей — в том числе лизинга.

Постепенный рост доли лизинга в продажах грузовиков, лёгких коммерческих автомобилей и спецтехники — тоже тренд, и подробнее об этом мы расскажем в следующем материале.

Регистрация бизнеса

Если принято решение открыть магазин по продаже пожарного оснащения, необходимо помнить об обязательной регистрации собственного бизнеса. Для этого придется посетить налоговые органы. Когда предприниматель только начинает свою деятельность, открывает бизнес с нуля, ему достаточно зарегистрироваться ИП. Благодаря такой форме собственности открывается масса преимуществ. Например, упрощается ведение бухгалтерского учета, минимизируются формальности с оформлением документации. К тому же регистрации ИП происходит быстрее и легче, чем ООО. Стоит отметить, что в качестве смежной деятельности можно выбрать не только продажи пожарного оснащения, но и, к примеру, перезарядку огнетушителей. Так можно рассчитывать на более высокий доход.

Стоматологические изделия

И хотя поставщики не прекратили работу, закупки стали обходится значительно дороже и проходить со скрипом. Многие запасы застревают еще за границей, так как проходят дополнительные проверки, например, на “двойное назначение” технологии. Основная проблема в том, что отечественных или китайских альтернатив материалам по качеству мало. Поэтому, если ситуация не переменится, на стоматологическом рынке ожидают серьезную трансформацию. В связи с этим в качестве мер поддержки предлагается облегченная регистрация отечественных изделий. Однако для того, чтобы создать линию производства высокого уровня и выйти на устойчивое производство, по оценкам экспертов, потребуется срок от двух лет.

Чем нам поможет Китай?

Как альтернатива западному рассматриваются китайское оборудование и комплектующие. Здесь есть свои возможности, но и большие риски, в первую очередь – потеря качества, долгая логистика, отсутствие сервиса. «Многие наши партнеры начали ориентироваться на Китай и уже привезли первые партии китайских компрессоров, – говорит Владимир Барышников. – Китайцы давно сделали свои компрессоры, но не имели возможности зайти на российский рынок, потому что европейцы не давали им этого сделать – заняли все ниши, создали широкую дистрибуторскую сеть, склады с запасами деталей и оборудования, качественный сервис. Поэтому многие боялись покупать китайскую альтернативу даже за меньшие деньги, понимая, что могут не успевать с поставками и что в случае ремонта придется долго ждать каждую деталь. А простои холодильника в торговле несут риск порчи продукции и большие потери. Поэтому сейчас основной задачей китайцев, желающих поставлять на российский рынок, является создание сервиса и запаса деталей, которые можно оперативно использовать». Тут надо будет учиться у западных компаний, например, официальный дистрибьютор Carrier «СИВ Трансхолод Дистрибьюшн» реализует инжиниринговые проекты, осуществляет поставку и монтаж оборудования, оказывает сервисное обслуживание, поэтому поддерживает на складах все необходимые запчасти и комплектующие.

«Чувашторгтехника» по некоторым позициям комплектующих начала поставки из Китая. «Основные риски сотрудничества с Китаем – логистика, курсы валют, риск вторичных санкций для китайских компаний, ну и нельзя сбрасывать со счетов ситуацию в Китае с продолжающейся пандемией коронавируса, – говорит Динара Черкасская. – Между тем китайские компании сами приобретают продукцию нашего производства для оснащения своих объектов в ряде стран Юго-Восточной Азии».

Компания Place Brandford также прорабатывает варианты использования китайских комплектующих. «Надо понимать, что все европейские бренды давно построили свои заводы в Китае и производят там качественную продукцию, – считает Татьяна Кузнецова. – Постепенно будем проводить длительный процесс подбора, тестирования, испытаний альтернативных комплектующих. В этом нам помогут собственные испытательные лаборатории. Думаю, с лета 2022 года начнем частично переходить на китайские комплектующие».

Специалисты Polair неоднократно посещали различные выставки в Китае, где демонстрировалось оборудование хорошего качества, востребованное как в Европе, так и в России. По словам Натальи Семеновой, в Китае наблюдается большое расслоение по качеству комплектующих и оборудования. И тут все в первую очередь зависит от запроса покупателя и его готовности платить.

Компания «Эко1» массовую замену западных комплектующих китайскими брендами пока не рассматривает. «С поставщиками из Китая работать сложно и нестабильно, да и переход на малоизученные китайские аналоги снизит качество выпускаемой продукции, что мы не можем себе позволить, – поясняет Андрей Морозов. – Понимаем, что себестоимость нашего продукта выросла, как и у других производителей холодильного оборудования, которые не пошли по пути импортозамещения во имя снижения издержек и альтернативных дешевых комплектующих. Но оборудование «Эко1» никогда не позиционировалось как самое дешевое в своем сегменте и ориентировалось на западные продукты. Итальянцы оснащали производственные линии, помогали налаживать технологические процессы, совместно разрабатывали дизайн продукта. Не хотелось бы удешевлять продукцию, ведь это сказывается на сроке службы, и, сэкономив на компрессоре или медной трубке, мы потом потратим больше на гарантийном ремонте, сервисе и потере имиджа. Поэтому будем держаться до последнего, искать возможность поставки именно тех комплектующих, которые изначально были прописаны в техническом задании. Но о полной остановке производства и речи быть не может. Если уж совсем прижмет и рынок потребует, создадим новый недорогой продукт, который не будет ассоциироваться с предыдущими брендами компании».

Григорий Карнеев отмечает, что китайские контроллеры все-таки уступают по качеству и имеют существенно меньший ассортимент.

Пересмотр отношений

Санкции на поставку холодильного оборудования не вводились, каждый производитель сам принимает решение, оставаться ему на российском рынке или нет. Одни уходят, другие продолжают выполнять договоры и оказывать сервисную поддержку. Но теперь, в соответствии с нормами международной торговли, поставщик обязан проверять своих конечных клиентов, не подпадают ли они под санкции, введенные правительством страны-производителя. Такая проверка сильно затягивает процесс.

«Европейские производители относятся к поставкам очень аккуратно, проверяют всю цепочку приобретателей, чтобы там не оказалось компании или человека, находящихся под санкциями, – рассказывает генеральный директор «Топ Групп» Владимир Барышников, – поэтому от нас требуют предоставлять подробную информацию, куда и кому будет продаваться оборудование. Немцы полностью отказались отгружать, итальянцы всеми силами пытаются продолжать взаимодействие. Начали более активно отгружать турецкие комплектующие, но это в основном теплообменники. В компрессорах мы по-прежнему зависим от европейцев».

«Некоторые западные партнеры блокируют поставки, – говорит руководитель департамента маркетинга компании Place Brandford Татьяна Кузнецова. – Например, у нас был ключевой партнер, немецкий производитель стекла для низкотемпературного оборудования, так он просто одним днем заморозил все поставки в Россию. Пришлось экстренно прорабатывать возможные альтернативы».

«Итальянские партнеры продолжают поставки, критическая ситуация – с немецкими и польскими партнерами: одни отказываются от сотрудничества по политическим убеждениям, другие продолжают поставлять, но исключительно через «обходные», альтернативные каналы», – описывает обстановку директор по продажам компании «Эко-1» Андрей Морозов.

«Сейчас все ищут пути замены на китайские аналоги оборудования для охлаждения и заморозки продуктов или пути ввоза из Европы через другие страны, – говорит директор по маркетингу компании Polair Наталья Семенова. – Оба пути сложные. Такая ситуация характерна для всего рынка холодильного оборудования».

Еще сложнее ситуация в сегменте технологического оборудования, как рассказал руководитель продаж Debag в странах СНГ и Балтии, руководитель московского офиса «Аскоблок Дебаг Рус» Виктор Петри, определенные товарные группы технологического оборудования попали под запрет. Например, это газовые печи и расстойные тепловые камеры. «Думаю, и в других направлениях переработки или производства есть группы оборудования, которые нельзя ввозить из Европы в Россию», – говорит Виктор Петри.

Тетрапак

В марте 2022 года в торговых сетях начались перебои с поставками молока и соков. Причиной стал дефицит упаковочных материалов – картона и тетрапака. О нехватке упаковки уведомили и молочные предприятия. Причина в том, что асептическую упаковку, которую ранее производили в России два завода, Tetra Pak и Elopak, теперь стал производить только первый. Также покинула российский рынок и компания Stora Enso, производящая бумажную упаковку и гофроупаковку. Кроме того, компоненты для изготовления упаковки в РФ тоже импортные.

Теперь компании вынуждены рассматривать других поставщиков, а также упаковку из стекла или пластика в качестве альтернативы. В конце марта компания Tetra Pak из-за нехватки некоторых компонентов решила приостановить в России выпуск упаковок для вина, а также упаковок напитков объемом два литра.

Рыба

Из-за падения рубля рыбодобывающие предприятия стали массово отказываться от поставок белой рыбы на внутренний рынок. Ключевые добытчики минтая предупредили трейдеров о том, что рынок в ближайшее время не увидит филе минтая и трески, не будет поставок рыбной муки и сурими. При покупке продуктовыми сетями филе по новой цене, цена для потребителя филе может возрасти до 700 рублей за килограмм. Для граждан России это цены слишком высокие, вероятно, что население по таким цену рыбу покупать не будет, и спрос сильно упадет, поэтому дальневосточные предприятия, имеющие право на добычу сотен тысяч тонн и отправляющие более 90% своей продукции на экспорт, могут и вовсе проигнорировать российский рынок.

В связи с этим ожидается, что правительство РФ должно ввести обязательную реализацию на внутреннем рынке определенных видов рыбы (от 30 до 50%), квоты на вылов которых выдает правительство. Другим дефицитным товаром может стать лосось. По квоте рыбакам можно добыть всего 260 тыс. тонн, если же на внешний рынок уйдет хотя бы часть, около 100 тыс. тонн, то переработчики останутся без красной рыбы, так как не будет поставок лосося из Европы и Фарерских островов.

Бананы

Недешевым и редким продуктом для россиян могут оказаться бананы. Связано это с тем, что из-за санкций от работы в России отказались крупнейшие логистические компании мира, такие как датская Maersk, Mediterranean Shipping Company и CMA CGM, владеющие почти половиной контейнерного парка планеты. В связи с их уходом со сложной ситуацией столкнулись компании-экспортеры из Эквадора – из-за ограничений они просто не могут разгрузить сотни тысяч коробок с бананами. На Россию приходилось 20% экспорта эквадорских бананов, 90% бананов в России поставляются именно оттуда. Из-за сложившейся ситуации без работы рискуют остаться около 50 тысяч эквадорских рабочих, занимавшихся выращиванием и упаковкой плодов.

Импортная кола и газировка

Об уходе из России заявила компания PepsiCo, которая заявила, что приостановит в России производство и продажи Pepsi-Cola, 7Up, Mirinda и других напитков. Противоречивые заявления звучат и со стороны другого гиганта – Coca-Cola. На сайте компании на момент написания статьи указано, что компания также приостанавливает деятельность в РФ. Что будет дальше с этими брендами, и закроются ли заводы на территории страны – пока точно неизвестно. В случае ухода одной или двух компаний, в любом случае, на рынке освободится место для других производителей, ранее находившихся на третьих и четвертых позициях.

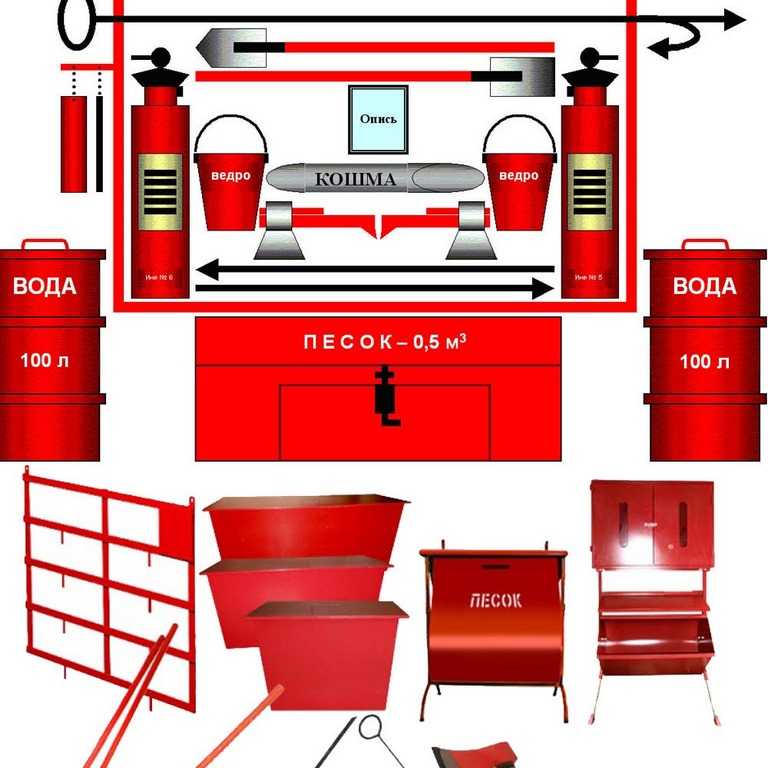

Противопожарное оборудование

К нему относятся химические огнетушители. Это самое распространенное и доступное для населения противопожарное оборудование. Химические огнетушители помогут для небольших огней, возникающих в помещениях. В резервуаре находится один килограмм сухого химиката. Одним огнетушителем можно пользоваться около десяти секунд. Продавать в своем магазине вы сможете четыре вида огнетушителей. Различают их по функциональности, то есть, какой вид огня смогут погасить.

К нему относятся химические огнетушители. Это самое распространенное и доступное для населения противопожарное оборудование. Химические огнетушители помогут для небольших огней, возникающих в помещениях. В резервуаре находится один килограмм сухого химиката. Одним огнетушителем можно пользоваться около десяти секунд. Продавать в своем магазине вы сможете четыре вида огнетушителей. Различают их по функциональности, то есть, какой вид огня смогут погасить.

- Огнетушитель Класса А предназначен для тушения бумаги и ткани, резины и древесины.

- Огнетушитель Класса Б сможет затушить огонь, который возник в месте скопления жидких огнеопасных сплавов, таких как бензин и жир, краски, разбавители и нефть.

- Огнетушитель Класса B выпускают для огней, возникших от электрического источника.

- С огнетушителем Класса C можно тушить огонь, возникающий от горючих металлов. Например, от титана и натрия, магния и циркония.

- Огнетушителем Класса D можно сбить огонь с загоревшейся одежды людей, одеяла и других домашних очагов.

С основными товарами вашего будущего магазина пожарного оборудования мы познакомились. А сейчас надо изучить вопрос, об открытии бизнеса.

Хороша ли идея – открыть специализированный магазин по продаже пожарного оборудования? Думается, что да, в этом есть свои плюсы. Для реализации ограниченного ассортимента товаров не требуется просторных помещений, следовательно, траты на аренду не будут высоки. Не стоит думать, что узкая специализация породит узость выбора товаров для потребителя. Это вовсе не так. Ассортимент, которым будет обладать магазин, может и должен быть разнообразным.

Термобумага для чековых лент

В марте 2022 года российские предприниматели столкнулись с нехваткой чековой ленты – у поставщиков этого товара стали заканчиваться складские запасы. Дело в том, что ранее термобумага для чековых лент, а также термоэтикетки для штрихкодов на 60-70% ранее поставлялись из Германии. Бизнес начал закупаться кассовыми лентами впрок, и уже к середине марта цены подскочили в 4 раза.

Альтернативой дефицитному товару остался Китай, переориентироваться на который поставщики смогут примерно за полтора месяца. На фоне бурного спроса китайские производители подняли цену. Кроме того, теперь в конечную стоимость товара будут вложены и возросшие на 50-70% цены на грузоперевозки из Китая.

На фоне этих событий снова поднялся вопрос о полном переходе на электронные чеки. Еще в 2017 году ФНС дала старт переходу на онлайн-кассы с автоматической передачей данных в налоговую. Однако до сих пор реформа охватила не всех продавцов, так как процесс перехода на онлайн-кассы сопровождается большими операционными издержками.

Теперь же владение традиционной кассой из-за подорожания термобумаги для чеков становится невыгодной. Магазины пытаются сокращать размер чеков или полностью избавляться от них, а ФНС объявила, что пока не будет привлекать к ответственности бизнес за их отсутствие. Процесс же полного перехода на онлайн-чеки затруднен тем, что до конца непонятно, как отправлять чеки покупателю: вводить почту или телефон при продаже – долго, сканировать QR-код на устройстве – далеко не все покупатели, особенно в возрасте это смогут сделать, так как для этого необходим смартфон и умение им пользоваться, и т.д.

Корма для домашних животных

Неясной остается ситуация с кормами для домашних животных. 11 марта 2022 года о приостановке поставок продукции в Россию объявила компания Mars, производящая корма Whiskas, Kitekat, Chappi, Sheba, Cesar, Perfect Fit, Royal Canin, Dreamies, Catsan. Ограничил поставки в Россию Colgate, владеющая брендом Hill’s. Еще один крупный производитель кормов, Nestle, который производит Friskies, Purina One, Felix и другие корма, хоть и отказался уходить из страны, но это не гарантирует, что решение было изменено.

Отсутствие некоторых популярных кормов может сказаться на здоровье животных, особенно для тех, которым необходимы лечебные корма. Особенно сильно сейчас дорожают именно корма диетические, цены на них выросли иногда возрастают в 2-3 раза. Ведь если здоровых животных легко перевести на другие корма или натуральное питание, то питомцам с пищевой непереносимостью это будет сделать трудно. Поэтому отечественным производителям как раз стоит подумать над альтернативами (пример бизнес-плана по производству сухих кормов для животных).

Импортозамещение в законе

Наряду с постановлениями правительства импортозамещение опирается на законодательную базу. Так, в федеральном законе №44-ФЗ есть некоторые положения относительно закупок, которые устанавливают приоритет российских товаров (ч. 3 ст. 14; ч. 25 ст. 22; ст. 30.1). Также действуют несколько подзаконных актов при закупках в соответствии с Федеральным законом № 223-ФЗ.

«Федеральные законы № 44-ФЗ и № 223-ФЗ регулируют закупки продукции государственными органами и компаниями с государственным участием. Это государственные и окологосударственные структуры, госкомпании и госкорпорации, ГУПы и АО, в которых более 50% уставного капитала принадлежит государству, а также некоторыми другими организациями, — рассказывает Евгений Архипов. — Цель — установить контроль государства за использованием бюджетных средств при госзакупках».

Таким образом, существует большой перечень заказчиков, которые осуществляют закупки по данным законам. Эти организации не могут свободно приобретать товары, продукцию и услуги, потому что они прямо или косвенно в той или иной степени финансируются из бюджета.

Единого закона об импортозамещении сетевого оборудования в нашей стране нет

Предпочтение отдается компании-поставщику, которая предложила наилучшие условия в тендере. Эти наилучшие условия определяются процедурой, которую предложил заказчик. Закупки вне конкурса осуществляются в очень ограниченных случаях. При этом Федеральный закон № 44-ФЗ строго регламентирует госзакупки, в то время как по Федеральному закону № 223-ФЗ заказчик имеет гораздо больше свободы.

«Согласно правилу, вступившему в силу с августа 2021 года, если в тендере присутствует хотя бы одна заявка с продуктами из Единого реестра российской радиоэлектронной продукции, то предложения продукции не из этого реестра даже не рассматриваются. В противном случае закупка может быть признана несостоявшейся, и может последовать штраф», — поясняет Евгений Архипов.

Контролирующую функцию выполняет Минпромторг. Иных наказаний за нарушение этих положений, касающихся импортозамещения, законодательством не предусматривается. Соблюдение этих положений в значительной степени зависит от конкретной компании. Некоторые заказчики считают приоритетными закупки именно российского оборудования и при закупках рассматривают его в первую очередь. Наиболее строгий подход — к компаниям из «списка 91-р». Это акционерные общества с государственным участием, включенные в специальный перечень, утвержденный распоряжением правительства РФ от 23.01.2003 № 91-р.

Что в итоге?

Программа по импортозамещению в полной мере пока не выполнена, правительство периодически переносит сроки по отдельным направлениям и пересматривает условия. Создан реестр отечественного ПО, на него переводят госучреждения, образование, медицину и другие сферы. Развивается и производство аппаратного обеспечения, есть российские процессоры («Байкал», «Эльбрус»). Однако наша страна по-прежнему импортирует несопоставимо больше технологической продукции, чем экспортирует. Внутреннее производство развивается, но для некоторых импортных товарных позиций пока нет отечественных аналогов. Лишь российское ПО сейчас лидирует в госзакупках, на него приходится уже более половины объема.

Согласно представленным год назад данным Аналитического центра АНО «Консорциум «Телекоммуникационные технологии», в первом полугодии 2020 г. совокупный объем госзакупок телекоммуникационного оборудования в России составил ₽54,8 млрд, с ростом во втором квартале более чем на 25% (относительно первого квартала). Однако при этом доля отечественного телекоммуникационного оборудования в госзакупках не превышает 6%. Но, по прогнозам экспертов, это цифра будет постоянно расти.

«Судя по истории развития политики импортозамещения страны, процент закупаемого госкомпаниями российского оборудования будет увеличиваться с каждым годом, вплоть до 100% замещения», — считает директор департамента телекоммуникаций ИТ-компании КРОК Наталия Дьяконова. — Расширяются и категории замещаемых продуктов: от программного обеспечения до серверов, систем хранения данных и сетевого оборудования. Можно предположить, что в ближайшей перспективе продажи отечественного оборудования на российском рынке ожидает двукратный рост».

Наталия Дьяконова: Важный вопрос — не только надежность сетевого и телекоммуникационного оборудования, но и удобство работы с ним