Где взять спецтехнику в лизинг?

Самые крупные компании-лизингодатели предоставляют свои услуги как юридическим, так и частным лицам. Предпринимателям это дает возможность экономить оборотные средства за счет большой рассрочки, отнесения оплат к затратам на производство, уменьшения облагаемой налогом прибыли и взятию в зачет НДС. Для физических лиц финансовая аренда является единственным способом приобретения грузовика или трактора, так как кредит на подобные покупки получить невозможно.

Что можно арендовать и что требуется для оформления

Что значит взять в лизинг? Это значит оформить аренду с возможностью выкупа арендованного имущества по окончании действия договора. Можно арендовать практически любое имущество, необходимое в производстве или при предоставлении услуг: коммерческую недвижимость, высокотехнологичное промышленное оборудование, грузовые автомобили, автобусы, газели, КАМАЗы, тракторы, фуры.

Как взять лизинг с нуля? То есть, приобрести при помощи финансовой аренды новую технику. Это совсем несложно, главное – правильно выбрать компанию «дателя».

Как взять технику и оборудование в лизинг? Условия финансовой аренды от вида имущества не зависят.

Как оформить лизинг предпринимателю? Предприятие должно существовать более одного года и предоставить:

- учредительные документы (копии), которые заверил руководитель;

- бухгалтерскую отчетность за последний отчетный период и предыдущий год (чтобы компания могла убедиться, что предприятие работает без убытков и обладает положительным собственным капиталом);

- документы, подтверждающие полномочия того, кто будет подписывать договор.

Как получить лизинг частному лицу? Если финансовую аренду оформляет ИП, то требуется:

- возраст не более 60 лет;

- документ, подтверждающий регистрацию ИП;

- копии паспорта и еще одного документа, удостоверяющего личность (военного билета, загранпаспорта, водительских прав);

- страховое пенсионное свидетельство.

Как юридические, так и физические лица могут самостоятельно выбрать график платежей (равномерный или убыточный) и выкупить арендованное имущество до окончания действия договора, тем самым уменьшая как его стоимость, так и размер выплат.

Как заключить договор на грузовую технику и спецтехнику

Что нужно, чтобы взять, например, ГАЗель, фуру, КАМАЗ или трактор? Все это арендовать может как юридическое, так и физическое лицо. Конкретные условия для предпринимателя зависят от финансового положения и технических характеристик техники. Если она б/у, то удорожание обычно повышается, а срок договора сокращается. Если финансовая аренда требуется физлицу, то необходима постоянная регистрация в соответствующем регионе и наличие в собственности автотранспорта и недвижимости.

Фуры и газели приобретают предприятия и частные лица, занимающиеся грузоперевозками. Купить подобную технику в кредит невозможно, так как не существует соответствующих программ автокредитования. А оформить договор на грузовик или фуру практически так же просто, как и на легковой автомобиль. Для оформления не нужно много средств, фурой можно пользоваться сразу, выплатив остаток по окончании срока действия договора, получить ее в собственность.

Как взять ГАЗель в лизинг? Нужно отметить, что в этом случае есть специальные предложением группы ГАЗ и ее партнеров, предоставляющих эту технику в финансовую аренду со скидкой 4%.

Предпринимателей, ведущих строительный и сельскохозяйственный бизнес, может интересовать, как взять трактор и другую спецтехнику в лизинг. Практически так же, как грузовой автомобиль, если техника самоходная или прицепная, то есть ликвидная.

Источник

ПОКУПАЮ ЭКСКАВАТОР! Эксперт советует: Осмотр спецтехники.

Особенности применения лизинга в строительстве

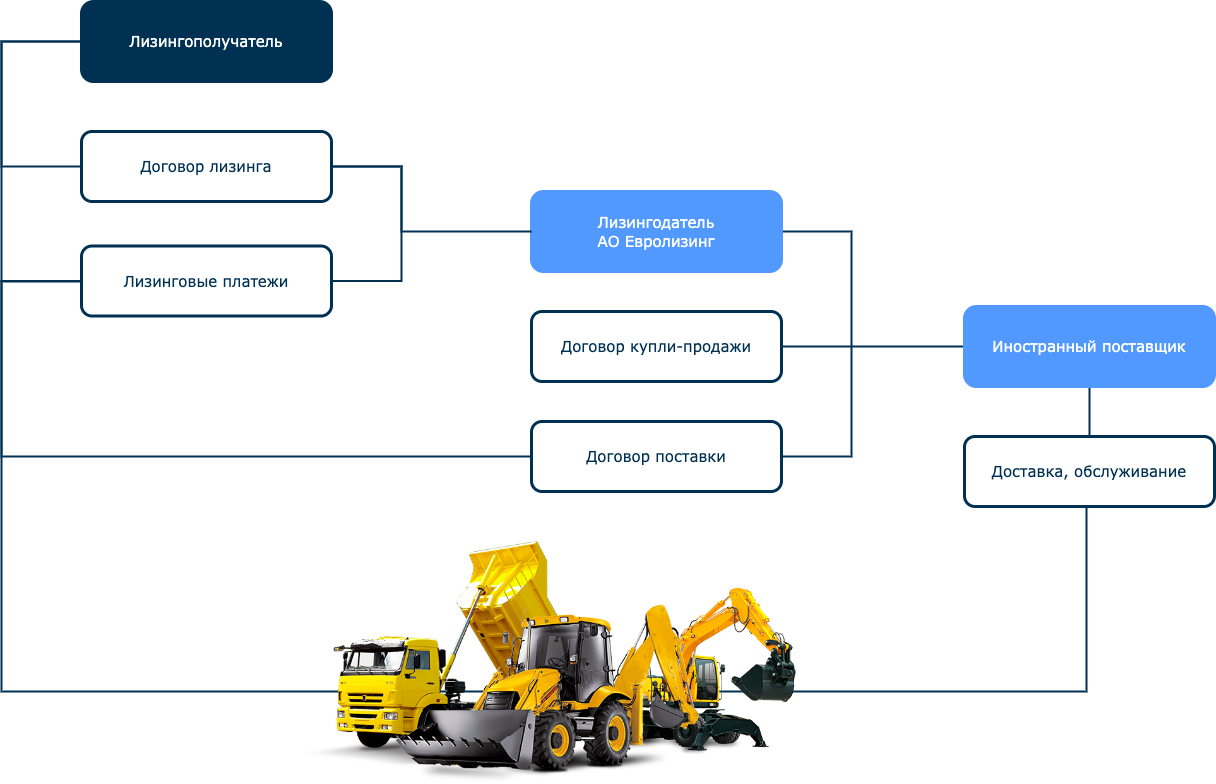

Лизинг является вариантом арендных отношений и представляет собой финансовую услугу. В отличие от договора аренды в рамках лизингового соглашения имущество приобретается под нужды конкретного арендатора.

Наибольшую популярность лизинг завоевал среди представителей бизнеса. Он применяется в самых различных сферах деятельности, включая строительство. Фактически лизинг позволяет юридическому или физическому лицу получить в пользование средства труда без приобретения их в собственность. Предметом лизинга в сфере строительства может быть спецтехника, узкопрофильное оборудование, компьютерная техника и программное обеспечение.

Что такое лизинг

Лизинг — вид финансовой услуги, в рамках которой лизинговая компания приобретает и передает в пользование клиенту движимое или недвижимое имущество, необходимое последнему для ведения или расширения бизнеса, а взамен получает денежное вознаграждение. При этом собственником объекта лизинга является арендодатель, но в зависимости от условий финансовой сделки арендатор имеет возможность выкупить его после того, как закончится действие лизингового договора.

Среди индивидуальных предпринимателей наиболее востребованным является автолизинг, поскольку, согласно статистике, в 80% случаев их деятельность предполагает использование транспорта. Это могут быть как коммерческие перевозки грузов или пассажиров, так и регулярные деловые поездки самого бизнесмена на встречи с клиентами или партнерами.

Лизинг может быть разным

Для малого бизнеса, представителями которого являются ИП, лизинг является очень популярной бизнес-операцией. Спрос породил несколько типов лизинговых предложений:

- экспресс-лизинг;

- лизинг, безоценочный по финансовому состоянию;

- специализированный лизинг (зависит от выбранного налогового режима).

Экспресс-лизинг

Чаще всего выбирается индивидуальными предпринимателями, так как его условия оптимально отвечают интересам малого бизнеса. ИП подает лизинговую заявку в компанию, которая рассматривает ее ускоренными темпами: решение о лизинге принимается не дольше дня, иногда в течение 1 часа. Если не последует отказ, лизингодатель принимает обязательства по финансированию лизинга для заявителя. После озвучивания решения ИП должен предоставить пакет документации, являющийся немногочисленным, чтобы можно было оформить лизинговую сделку. Стороны быстро согласовывают условия лизинга и заключают договор.

Лизинг, исключающий финансовую оценку

Этот лизинговый продукт предлагает соответствующие услуги без оценки финансового состояния предпринимателя, либо такая оценка проводится в минимальном объеме. Конечно, лизингодатель финансово рискует, но в качестве компенсации он намеревается получить больший, чем обычно, первоначальный взнос – до половины стоимости лизингового имущества, а также более высокой процентной ставкой. Нередко дополнительной гарантией выступает поручительство за лизингополучателя третьей стороны.

Какую спецтехнику можно приобрести в лизинг

Дорожная

Она используется для строительства, ремонта и восстановления дорожного покрытия. Данная работа подразумевает использование целого комплекса специализированной техники, которая была разработана и предназначена для строительства дорог:

- рыхлители земли;

- экскаваторы;

- резчики кустов;

- фрезы;

- укладчики асфальта;

- катки;

- другие разновидности дорожной спецтехники.

Спецтехника для строительства

Это широкая группа техники и машин, прямое назначение которых — строительство и разрушение зданий и различного вида построек. Специализированная техника может быть на гусеницах для передвижения в сложных условиях или на колесах. К этому классу относятся:

- бульдозеры;

- машины для забивания свай;

- бетономешалки;

- самосвалы;

- механизмы для монтажа электро-коммуникаций и т.п.

Коммунальная спецтехника для ЖКХ

Главная задача этих машин — выполнять уборку городских дворов и улиц, оперативно устранять последствия аварий, стихийных бедствий в жилых районах. В такую категорию относятся:

- подметально-уборочные и снегоуборочные машины;

- ассенизаторская техника;

- машины для выкачки ила;

- мусоровозы и т.д.

Производственная специальная техника

Большая группа техники, которая участвует в работе по добыче полезных ископаемых, а также в производственном процессе на предприятиях добывающей и производственной сферах:

- погрузчики разного типа;

- техника для лесозаготовки;

- машины для работы в карьерах;

- установки для бурения;

- мобильная техника.

Грузовой спецтранспорт

Обширная категория специализированных машин, предназначенных для транспортировки, буксировки различных видов грузов по дорогам и бездорожью, на воде и по небу. Сюда относятся:

- седельные тягачи;

- грузовики;

- буксировщики;

- авиатранспорт для грузоперевозок;

- танкеры различной тоннажности, баржи и т.д.

Подъемная техника

Эти механизмы и техника предназначены для подъема и опускания различных грузов. В категорию входят:

- грузоподъемники;

- краны на колесах, гусеницах, рельсах;

- манипуляторы.

- мостовые конструкции и т.д.

Сельхоз спецтехника

Она используется для работы на полях, в птицеводстве, животноводстве, незаменима для сбора и переработки урожая, транспортировки сельхоз продукции. К данной категории относят:

- сеялки, косилки;

- элеваторы и т.д.

Лучшие производители спецтехники

На отечественном рынке спецтехники представлены марки российских и зарубежных производителей, которые отличаются по техническим характеристикам и стоимости. Перед тем, как выбрать спецтехнику для приобретения ее в лизинг, необходимо досконально изучить предложения на рынке.

Предлагаем список крупнейших иностранных поставщиков специализированной техники: Hyundai, Hitachi, Komatsu, Вольво, Caterpillar, Zoomlion, Terex, Liebherr и т.д. Лидерами по праву считаются американские, японские и китайские производители техники.

Техника российских компаний активно используется только на территории РФ и СНГ. Самыми крупными и популярными марками сегодня считаются КАМАЗ, Горьковский автозавод ГАЗ, Челябинский тракторный завод, Комбайновый завод «Ростсельмаш».

Параметры выбора техники

Выбирая технику для выполнения всевозможных производственных задач, повышения финансовой эффективности бизнеса, необходимо обратить внимание на следующие параметры:

- Габариты и вес машин.

- Коэффициент полезного действия.

- Потребление топлива.

- Ремонтопригодность и доступность запчастей.

Качественная техника от флагманов индустрии разрабатывается с применением инноваций, поэтому при равных размерах она будет в разы эффективнее, чем более дешевые и «упрощенные» аналоги.

Как видите, лизинг — простая и доступная форма финансирования, которая не требует от лизингополучателя особых усилий и крупных затрат в начале сделки. За счет лизинга можно расширить и обновить производственную базу и основные средства, что повысит финансовую эффективность и отдачу от бизнеса. А выплачивать регулярные лизинговые платежи можно с прибыли, которую приносит спецтехника, приобретенная в лизинг.

Лизинг и аренда: в чем разница?

Лизинг очень похож на аренду — клиент лизинговой компании, по сути, арендует имущество на протяжении всего срока договора. В обоих случаях есть владелец имущества, который готов его сдать на определенных условиях. Но между лизингом и арендой есть разница, причем весьма существенная. Ниже — ключевые параметры, по которым вы можете выбрать подходящий способ пользования имуществом и понять отличия.

| Параметры | Лизинг | Аренда |

| Правовая основа | Федеральный закон «О финансовой аренде (лизинге)» | Гражданский кодекс РФ, ст.34. Федеральные законы об отдельных видах аренды. |

| Срок договора | Длительные сроки, которые, чаще всего, равны или близки к сроку полной амортизации имущества | Короткие сроки, которые можно продлить |

| Имущество | Нерасходуемое имущество, которое не имеет срока годности и не является природным объектом | Нерасходуемое имущество, которое не имеет срока годности и не ограничено в обороте |

| Возможность получения имущества в собственность | Есть | Нет |

| Право выбора имущества | Клиент сам выбирает имущество, которое хочет получить в лизинг | Клиент выбирает имущество из того, что ему предложит арендодатель |

| Пакет документов | Нужны документы, которые подтверждают существование бизнеса и платежеспособность | Подтверждать платежеспособность не нужно |

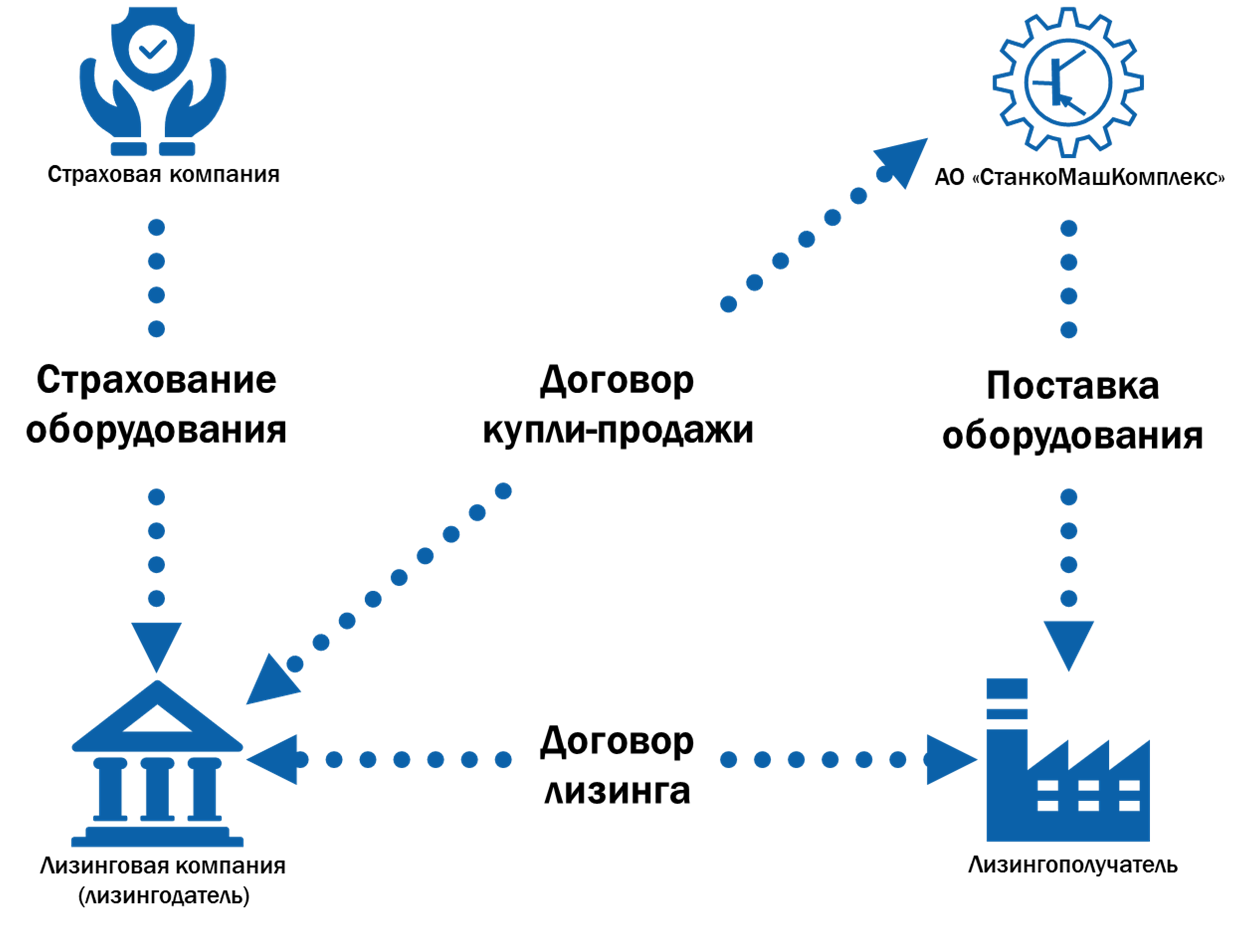

| Участники сделки | Лизинговая компания, клиент и продавец имущества. В сделке также могут участвовать страховые компании, юридические агентства и пр. | Арендодатель и арендатор |

| Ответственность за соответствие имущества заявленным требованиям | Несет арендодатель | Несет лизинговая компания, если сама предлагает имущество в лизинг и ищет продавца |

| Ответственность за утрату/порчу имущества | Несет арендодатель | Несет клиент |

| Субъект страхования имущества | Арендодатель | Чаще всего, клиент |

Отрицательные аспекты лизинга для предпринимателей

Вместе с тем существует и ряд моментов, на которые также стоит обратить внимание индивидуальным предпринимателям при заключении лизинговой сделки.

- Предмет лизинга остается в собственности арендодателя на протяжении всего срока действия лизингового договора. В связи с этим индивидуальный предприниматель не может продать лизинговое имущество в случае необходимости. А главный риск для арендатора заключается в том, что лизинговая организация имеет право расторгнуть сделку в одностороннем порядке и изъять у клиента предмет лизинга без возврата ранее выплаченных платежей, но данная мера может быть предпринята только в случае нарушения условий соглашения со стороны лизингополучателя (просрочка платежей, отсутствие страховки, частые аварии и т.д.).

- Условия предоставления имущества в лизинг, определенные в договоре арендодателем, могут не отвечать запросам ИП для его коммерческой деятельности (например, ограничения по пробегу, запрет на предоставление предмета лизинга в аренду третьим лицам и т.д.).

- Согласно законодательству, предмет лизинга в обязательном порядке должен быть застрахован за счет арендатора. Среди прочих дополнительных трат, которые несет индивидуальный предприниматель при исключении лизингового соглашения, – необходимость нотариального заверения сделки в размере 1% от суммы договора. В целом, финансовая аренда имущества предполагает вознаграждение лизинговой организации, что означает переплату по сравнению с покупкой за собственные средства.

Возможные риски для клиентов

Говорить о возможных рисках для клиентов лизинга стоит, учитывая финансовое положение этих самых клиентов. Как показали итоги «пандемического» 2020 года, около 20% всех активов лизинговых компаний попали в категорию проблемных – клиенты попросту не могли обслуживать свои договоры. Лизинговые компании пошли навстречу своим потребителям и предложили им программы реструктуризации (всего она затронула до четверти всего портфеля).

Так что основной риск в лизинге для клиента – возможность остаться и без денег, и без автомобиля в случае проблем с бизнесом.

Но есть и некоторые другие потенциальные опасности от таких сделок:

- клиент обязуется обслуживать ТС у официального дилера, вплоть до капитального ремонта – при неблагоприятном стечении обстоятельств это будет дорого. Можно договориться с компанией так, что именно она будет обслуживать авто, но тогда лизинговая плата вырастет на еще большую сумму;

- на лизинговом автомобиле запрещено выезжать за границу;

- автомобиль может быть не только в лизинге, но и в залоге у банка из-за проблем лизинговой компании. Такое бывает редко (все же лизинговых компаний в стране не так много), но риск все же существует – при выкупе авто по истечению срока действия договора клиент в этом случае не сможет переоформить на себя покупку;

- могут быть проблемы при полном закрытии договора – если компания по каким-то причинам будет тянуть с закрытием, все это время клиент не сможет переоформить на себя автомобиль (а компания при желании вообще может его изъять).

Кроме того, стоит обратить внимание на некоторые особенности лизинга. Так, при страховании по договору каско выгодоприобретателем указывается лизинговая компания, и при угоне авто или серьезном ДТП компенсацию получит именно компания

Но может быть так, что страховщик выплатит всю сумму, а потом выяснит, что авто угнали из-за неосторожности водителя – ему предъявят регресс на всю сумму. Есть и вопрос со штрафами – обычно лизинговые компании оплачивают штрафы за водителя быстро и с 50%-ной скидкой (так как уведомления приходят именно компании)

Но если компания не успеет отреагировать и оплатить штраф в 20-дневный срок, водителю придется оплачивать все 100% его суммы

Есть и вопрос со штрафами – обычно лизинговые компании оплачивают штрафы за водителя быстро и с 50%-ной скидкой (так как уведомления приходят именно компании). Но если компания не успеет отреагировать и оплатить штраф в 20-дневный срок, водителю придется оплачивать все 100% его суммы.

Тем не менее, лизинг остается практически самым удобным и выгодным способом обновить материальную базу для бизнеса при отсутствии средств на это – несмотря на все условия, ограничения и риски.

Объекты лизинга в строительстве

Лизинговые компании готовы предоставить в лизинг практически любое имущество. Правда, есть ограничения, которые установлены законодательством. Например, невозможен лизинг земельных участков. Все имущество, доступное для приобретения в лизинг, разделяют на движимое и недвижимое.

Движимое имущество, которое может стать объектом лизинга в строительстве:

- транспортные средства (грузовые и легковые автомобили, воздушные суда);

- строительная и спецтехника (автокраны, сваебойные и землеройные машины);

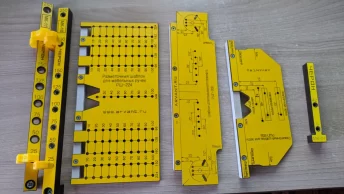

- оборудование (бетоносмесители, средства малой механизации, вычислительная техника);

- мобильные заводы (щебеночные, бетонные).

Возможность получения по лизингу оборудования и техники для строительства привлекает в эту сферу начинающих предпринимателей. А вот приобретение недвижимого имущества рассматривается реже. Это связано со сложностями планирования финансовых показателей на долгий срок.

Всем ли подходит лизинг?

Сейчас лизинг преимущественно подходит клиентам, которым имущество нужно для пополнения / обновления производственных мощностей или для расширения бизнеса. Для физических лиц лизинг невыгоден за счет НДС, который нельзя вернуть.

Кроме того, лизинг не подойдет клиентам, которых смущает, что на протяжении всего срока договора имущество остается в собственности у лизинговой компании. Хотя этот факт не мешает предприятию зарабатывать с помощью имущества, а по итогу и вовсе получить его в собственность.

Также лизинговое имущество может стать кредитным залогом – если лизинговая компания окажется неплатежеспособной, имущество изымут, несмотря на договор лизинга. Это вопрос к надежности лизинговой компании – недостаток нивелируется, если выбрать лизингодателя в периметре крупного банка.

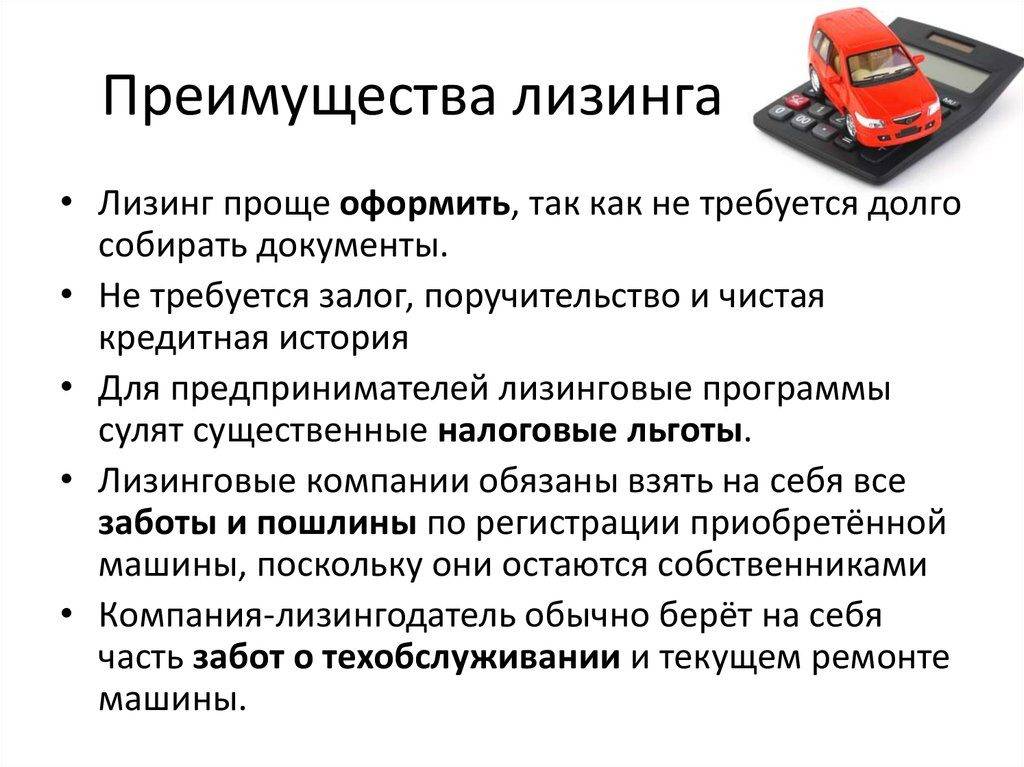

Преимущества лизинга

Лизинг является очень популярным вариантом приобретения техники. Чаще всего им пользуются представители бизнеса, т. к. они могут воспользоваться всеми преимуществами такой формы финансирования.

Рассмотрим основные преимущества лизинга для представителей бизнеса:

- Снижение налогов. Все лизинговые платежи можно учесть в расходах, а включенный в них НДС подлежит вычету.

- Сохранение показателей в отчетности по задолженностям. Лизинг является формой арендных взаимоотношений и не фигурирует в отчетах.

- Быстрое получение необходимой техники без отвлечения сумм из оборота. Выплачивать ежемесячные платежи можно из прибыли.

Как взять технику в лизинг

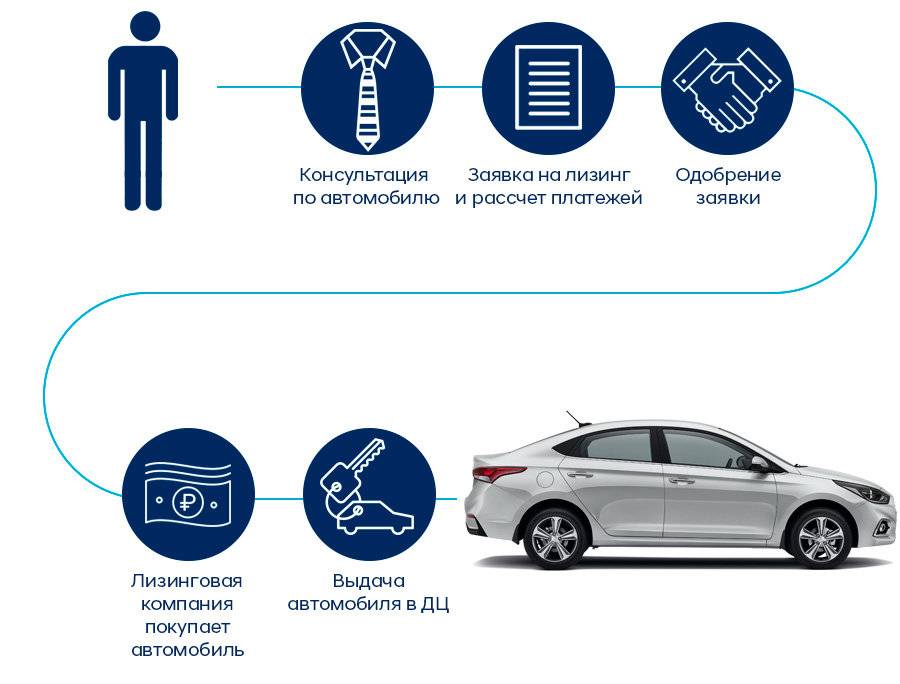

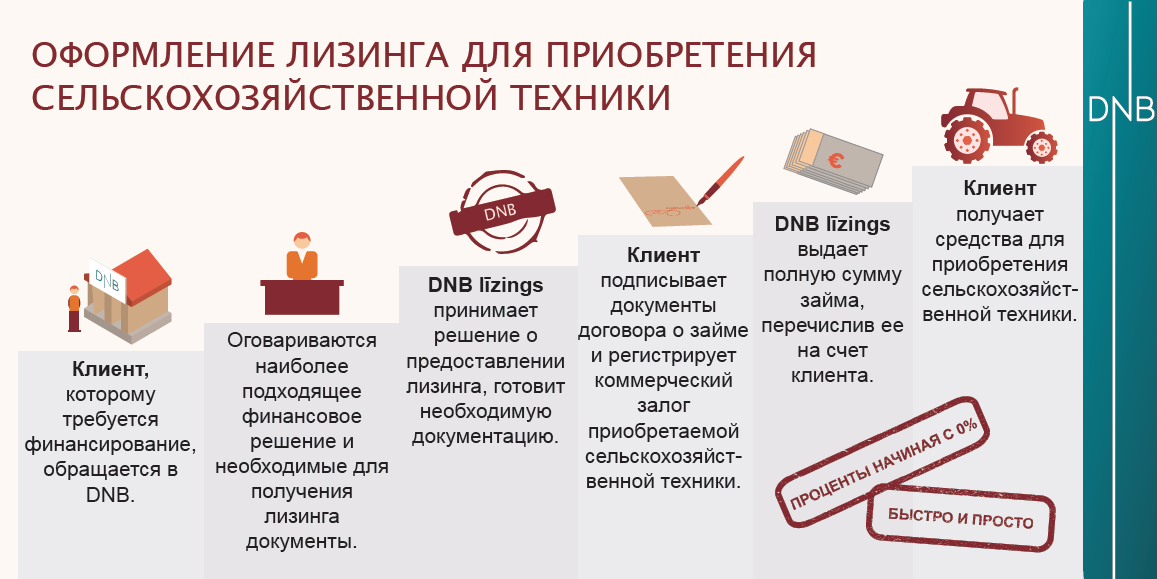

Часто организации отказываются от услуг лизинговых компаний, думая, что купить технику в лизинг сложно. На самом деле процедура оформления сделок хорошо отработана. Покупка техники в лизинг займет от 2 до 14 дней. Срок главным образом зависит от объема финансирования.

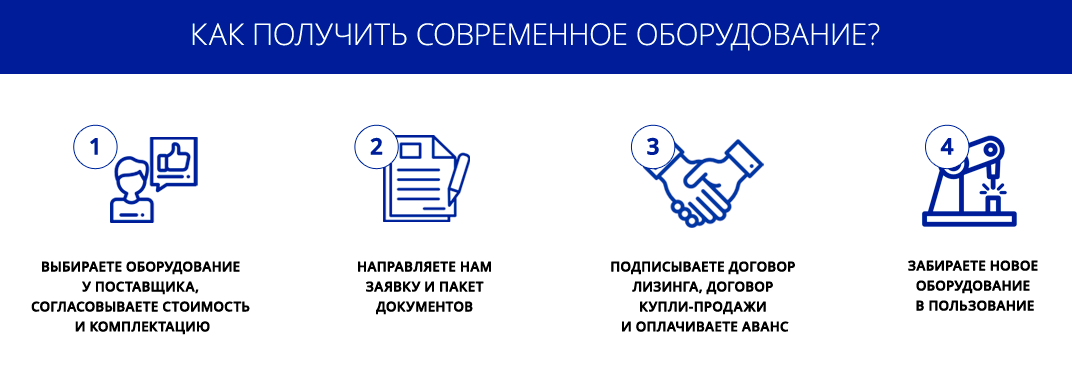

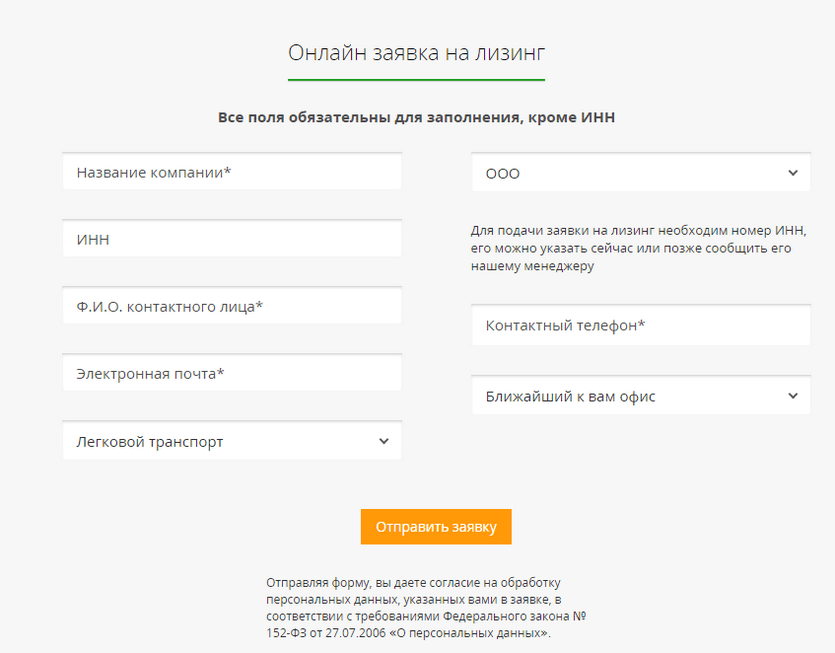

Для покупки техники в лизинг необходимо выполнить следующие действия:

- Выбрать лизинговую компанию. Желательно также найти поставщика техники, но с этим могут помочь и менеджеры лизингодателя.

- Подать заявку на лизинг на официальном сайте лизинговой компании и получить коммерческое предложение.

- Подготовить необходимые документы и передать их в лизинговую компанию. На их основании будет проведен финансовый анализ и проверка службой безопасности.

- Получить договор от лизинговой компании, внимательно его изучить и подписать. Если возникают вопросы, их лучше сразу разъяснить.

- Внести аванс и получить технику от лизингодателя. Сроки передачи предметов лизинга будут прописаны в договоре.

Лизинг для ИП при разных налоговых режимах

При разных системах налогообложения лизинг учитывается по-разному:

Если ИП использует упрощенный налоговый режим с объектом доходы минус расходы 15%, то он имеет возможность снизить налогооблагаемую базу на размер лизинговых выплат

Что касается тех ИП, которые находятся на УСН с объектом доходы 6%, то, поскольку у них расходы не учитываются, на сумму налога лизинговые выплаты никак не влияют.

Важно! При выборе компании-лизингодателя, индивидуальному предпринимателю следует внимательно отнестись к тому, какую систему налогообложения она использует. Это важно, чтобы исключить невыгодные для «упрощенцев» ситуации, когда лизингодатель работает с НДС

Наиболее интересный вариант: найти предприятие, которое не включает НДС в свои услуги, поскольку также находится на «упрощенке».

Если ИП использует одновременно два налоговых режима: ЕНВД и упрощенную налоговую систему, то он обязан вести по ним раздельный учет. Соответственно и платежи по лизингу должны распределяться равномерно, исходя из вида деятельности. Однако, ситуация здесь такова, что точно отнести лизинговые выплаты к какому-то конкретному виду деятельности нельзя, поэтому расходы по этой части делятся пропорционально, в зависимости от дохода по итогам квартала на ЕНВД и УСН. Чтобы не возникало путаницы при двух налоговых режимах, ИП следует открыть специальные субсчета, на которые и вносить всю информацию, касающуюся тех или иных видов деятельности.

К сведению. Расходы по ЕНВД нельзя относить к расходам, которые уменьшают налоговую базу на «упрощенке».

Если ИП работает по общей системе налогообложения, он может смело использовать лизинговые программы, без оглядки на какие-либо особенности. Договоры лизинга при ОСНО позволяют очень выгодно оптимизировать налогообложение, так что ИП находящиеся на общем налоговом режиме могут приобретать имущество по лизинговым схемам на значительно более выгодных условиях, чем по любым кредитным программам.

Внимание! Какой бы налоговый режим не использовал индивидуальный предприниматель, нужно быть готовым к тому, что лизингодатель потребует заверения лизингового договора у нотариуса, что повлечет за собой дополнительные расходы в размере 1 % от суммы договора. Кроме того, в некоторых случаях может возникнуть необходимость заплатить еще один налог, например, транспортный при покупке в лизинг автомобиля

Лизинг и налоги: какие бывают и что можно потребовать к возврату

Лизинговая сделка подразумевает вхождение 4 типов налога:

1. Налог на прибыль

Согласно ст. 264 п.1 НК РФ, для клиента лизинговые платежи относятся к прочим расходам. Это значит, что размер налога зависит от размера платежа — чем он выше, тем меньше приходится платить налога на прибыль.

Договор лизинга предлагает два варианта:

имущество находится на балансе лизинговой компании

В этом случае клиент включает в расходы всю сумму лизингового платежа. Это выгодно, т.к. платежи учитываются в полном объеме, а налог на прибыль уменьшается.

Пример: допустим, лизинговый договор заключен на 12 месяцев, а общая сумма лизинговых платежей равна 500 000 рублей. Ежемесячная сумма, которую клиент включает в список затрат, составит: 500 000 / 12 месяцев = 41 666 рублей.

имущество находится на балансе клиента

Тогда его включают в определенную амортизационную группу по стоимости расходов лизинговой компании на покупку имущества и его обслуживание после сделки. Начисляют амортизацию в зависимости от группы, а её коэффициент может достигать 3-х. Это значит, что имущество будет самортизировано в 3 раза быстрее обычного. В этом случае клиент включает в состав затрат лизинговый платеж, вычтя из него сумму амортизации предмета лизинг

Пример: возьмем те же вводные — лизинговый договор на 12 месяцев, лизинговые платежи суммой в 500 000 рублей и ежемесячный платеж в 41 666 рублей. Допустим, имущество купили за 300 000 рублей, и оно относится к 5-й группе амортизации с минимальным сроком использования в 85 месяцев. Тогда ежемесячная сумма затрат составит: 300 000 / 85 месяцев * коэф.3 = 10 588 рублей.

2. НДС

Согласно ст. 172 и 172 НК РФ, клиент может получить от государства возмещение НДС в этих случаях:

- клиент взял в лизинг имущество для деятельности, которая облагается НДС;

- лизинговая компания может подтвердить, что предоставила клиенту имущество (есть копии договоров и прочие документы);

- клиент может подтвердить, что отразил лизинговую операцию в бухучете компании;

- у клиента есть счет-фактура на лизинговый платеж, которую ему предоставила лизинговая компания.

3. Налог на имущество

Клиент не платит этот налог, если имущество находится в собственности у лизинговой компании. Если же оно оформляется на баланс клиента, налог можно сократить за счет применения механизма ускоренной амортизации

Также налог не начисляется на движимое имущество в период действия договора лизинга, и неважно, на чьем балансе оно находится.

4. Транспортный налог

Его платит сторона, которая регистрировала лизинговый автомобиль в ГИБДД или Гостехнадзоре, и неважно, на чьем балансе находится это авто в период действия договора.

Лизинг спецтехники для физических лиц

На российском лизинговом рынке, существуют компании, готовые финансировать приобретение спецтехники физическим лицам, которые не зарегистрированы как ИП. При этом сумма авансового взноса составляет 30-49% от стоимости техники. Но именно благодаря лизингу можно приобрести оборудование на выгодных условиях — без поручителей и оформления кредита.

Оформить спецтехнику в лизинг могут физические лица, которые:

- имеют гражданство РФ;

- достигли 20-летнего возраста;

- официально трудоустроены и имеют постоянный доход;

- не менее полугода работают на последнем месте работы.

Перечень документов для заявки

- Паспорт гражданина РФ с пропиской в регионе, где присутствует офис лизинговой организации.

- Дополнительный документ, который подтвердит личность, например, водительские права.

- Справка о доходах с места работы.

- Копия трудовой книжки или договора.

Стандартные условия договора

- Первоначальный взнос — от 30% от стоимости;

- Срок – от 1 года и до 5 лет;

- Досрочное погашение — возможно через 12-13 месяцев.

Плюсы лизинга спецтехники для физ. лиц

- Лизингодатели сотрудничают со многими дилерами, за счет этого финансируют клиентов на выгодных условиях.

- График внесения лизинговых платежей довольно гибкий и составляется индивидуально.

- Сделка заключается намного быстрее, чем при стандартном кредитовании.

- Требуется сравнительно небольшой пакет документов.

Какое имущество можно взять в лизинг?

Предмет лизинговой сделки – это непотребляемое имущество, которым можно пользоваться по назначению даже по мере его изнашивания. Чаще всего в лизинг берут:

- транспорт – спецтехнику, автомобили, воздушные суда

- оборудование – от промышленного до офисного

- недвижимость, в том числе и жилую

В лизинг нельзя взять сырье, строительные материалы или продукты питания – ими нельзя пользоваться после изнашивания. ГК РФ также запрещает брать в лизинг природные объекты (земли, леса, водоемы), военную технику и оборудование без заводских номеров. Зато можно взять спецтехнику в лизинг для своего производства, пополнить транспортный парк города или установить в компании современное IT-оборудование.

Минусы лизинга для индивидуальных предпринимателей

Возможно, отчасти не очень высокая популярность лизинга в РФ обоснована еще и теми отрицательными факторами, которые у него есть. К ним относятся:

- необходимость внесения аванса (минимум 10% от стоимости покупки);

- обязательная страховка объекта лизинга (лизингополучатель страхует объект лизинга за свой счет);

- отсутствие права собственности на предмет лизинга до полного погашения его стоимости по лизинговому договору;

- возможность расторжения договора с ИП со стороны лизингодателя в одностороннем порядке. Правда это возможно, только, если ИП не соблюдает условия лизинга, например, автомобиль, приобретенный в лизинг, неоднократно попадает в аварии, не проходит техосмотры и т.д.

Какую технику можно оформить в лизинг

Лизинговые компании готовы предоставить в лизинг различную строительную технику (сваебойные машины, АБС). Лизингополучатель может приобрести сельскохозяйственную и дорожную технику.

Оформить лизинг б/у спецтехники несколько сложнее. Требования к технике в этом случае будут высокими, а купить ее можно только у официальных дилеров или партнеров лизингодателя.

Спецтехника в лизинг

Можно приобрести в лизинг самые разные виды спецтехники — автомобильную, дорожную, коммунальную. Выбор полностью остается за клиентом. Покупка спецтехники в лизинг позволяет быстро получить в пользование и постепенно выкупить необходимое имущество. При этом первоначальный взнос за счет собственных средств лизингополучателя может составить всего 15 — 20% от стоимости лизингового имущества. Оставшуюся часть можно выплатить за 1 — 3 года. Иногда спецтехника может быть приобретена в лизинг на срок до 5 — 7 лет.

Лизинг строительной техники

Лизинг строительной техники популярен у организаций, которым удалось заключить выгодный контракт и необходимо улучшить техническое оснащение без больших вложений. Лизингополучатель может вносить платежи, уже получая прибыль от использования техники.

В некоторых компаниях доступен лизинг на б/у строительную технику. Такое оборудование покупают начинающие строительные организации, чтобы сократить расходы.

Плюсы финансовой аренды

Финансовые организации, предоставляющие услугу лизинга спецтехники, сотрудничают с поставщиками техники, что гарантирует более лояльные условия ее приобретения. Производители предлагают скидки, благодаря которым удорожание сделки сводится к нулю.

За счет возврата налога на добавленную стоимость за спецтехнику лизингополучатель имеет возможность сэкономить 20%. Учет лизинговых платежей в статье расходов уменьшает налогооблагаемую базу.

Приобрести необходимую технику можно быстро и без вывода из оборота крупных сумм. Заявка рассматривается в течение 3–7 дней, а в некоторых компаниях и в течение 1 дня. После чего техника выкупается лизинговой компанией и поставляется прямо лизингополучателю.

Условия лизинга спецтехники

1. Авансовый платеж. Стандартно его размер составляет 35% от стоимости спецтехники. Но есть лизинговые компании, которые готовы профинансировать приобретение нужного имущества с авансом 15–20%.

2. Срок договора и график платежей. Лизинговая сделка оформляется на срок от года до 5–7 лет. График внесения регулярных платежей может быть равномерным (равные ежемесячные суммы), сезонным (актуально для сельскохозяйственных предприятий с сезонной занятостью).

3. Дополнительное обеспечение. В нем нет необходимости, поскольку спецтехника является собственностью лизингодателя и именно она выступает в качестве залога. Лизинговая компания имеет право изъять свое имущество у лизингополучателя, если он не вносит регулярные платежи, предусмотренные договором.

4. Страховка. Техника обязательно страхуется на весь период действия договора, а сумма страхования равномерно распределяется и входит в ежемесячные выплаты за лизинг.

Заключение договора лизинга с ИП

Договор на лизинг оформляется в соответствии с общими правилами делопроизводства. Следует учесть некоторые нюансы, касающиеся процедуры лизингового договора.

- Сбор и предоставление нужной документации от лизингополучателя.

- Анализ полученных бумаг, на их основании принятие решения о предоставлении лизинга.

- Подготовка и подписание договора лизинга, иногда в дополнение – договора о купле-продаже имущества, которое потом будет передано в лизинг.

- Перечисление авансового платежа, сроки и размер которого оговорены в тексте договора.

- Оплата предмета лизинга по договору купли-продажи.

- Передача актива в лизинг.

ОБРАТИТЕ ВНИМАНИЕ! После этого шага все риски по сохранности имущества ложатся уже на получателя

Важно, чтобы оно было застраховано еще до передачи

Далее остается только своевременно перечислять оговоренные лизинговые платежи до выплаты полной суммы и перехода имущества в собственность получателя.

А если досрочно?

Как любой договор, лизинговое соглашение может быть прекращено до истечения его срока, этот порядок нужно в нем предусмотреть. Чаще всего прописывается срок, в течение которого прервать соглашение нельзя, обычно полгода-год. После этого лизингополучатель, если у него есть такое желание и возможность, для досрочного прерывания с оставлением имущества в собственность должен выплатить сумму всех оставшихся лизинговых платежей.

А если договор хочет расторгнуть лизингодатель, забрав свою собственность раньше времени? Это может случиться по таким причинам:

- регулярная просрочка по перечислению лизинговых платежей;

- использование лизингового имущества не по назначения или с серьезными нарушениями;

- проблемы со страховкой.

В этих случаях уже полученные платежи от лизингополучателя возвращены не будут: лизинговая компания продаст изъятый актив и таким способом погасит образовавшийся долг.

Подводя итог, можно утверждать, что лизинговые схемы несомненно более интереснее кредитов индивидуальным предпринимателям, планирующим активно развивать свое дело. Тем не менее, при приобретении имущества в лизинг, следует учитывать некоторые особенности, в частности, те, которые касаются лизинга при разных налоговых системах — порой лизинг может помочь неплохо оптимизировать налоговые выплаты.